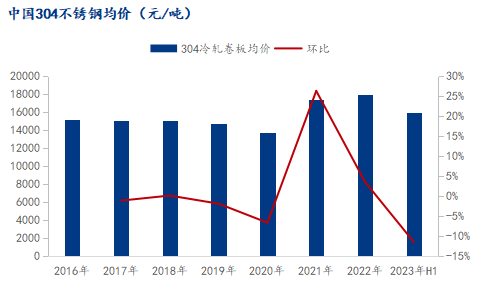

杏彩体育官网:Mysteel:2023-2025年不锈钢价格预测

概述:2023年以来,我国钢铁市场需求走弱,不锈钢作为战略性,功能性材料,对我国提高经济发展质量、推动装备制造业发展以及实现绿色低碳转型都具有重要意义。然而回顾2023年上半年,我国不锈钢价格下跌明显,未来不锈钢价格如何运行将对我国不锈钢行业发展具有重要意义。本文基于定性预测的方法,结合成本利润率以及价格弹性。从宏观、基本面等影响不锈钢价格的因素出发,综合考虑不锈钢产业发展趋势,在此基础上发现不锈钢价格,实现不锈钢价格预测。

宏观方面:2023年,国内由于前期疫情影响导致强制重启库存周期,领先于国外进入被动去库周期。在整体强调企稳的环境下,国内经济有望平稳发展,预计2023年国内生产总值增长5%左右,达成稳中求进的发展基调。海外库存周期落后于国内,经济下行压力加大,但海外主要经济体韧性较强,经济缓步着陆。2024年,国内经济将在2023年稳增长的基础上实现增速发展,但较前20年增速放缓,综合给予增长率在5%8%之间。海外经济发达地区下行压力进一步加大,原因在于紧缩的货币政策阻碍实体经济。2025年国内经济将在2024年基础上继续增长,库存周期转换进入主动补库阶段,其中新能源,芯片等高新行业将成为经济发展的主要动力。海外由于周期转换落后于国内,或将在2025年底迎来库存周期转折点,但这也意味着海外经济将在2025年实现触底。

宏观的好坏是影响市场需求的重要因素,但由于目前国内和海外的周期错位,需将需求拆分为内需及外需,结合不锈钢行业生命周期,进行单独分析。

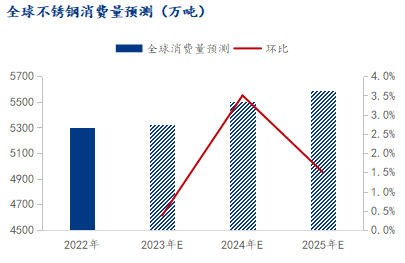

内需方面,2023年受整体经济环境,国内经济处于缓步复苏阶段,不锈钢内需小幅增加。预计不锈钢消费量将在2022年的基础上实现2.5%左右的增速,粗钢表观消费量约3115万吨。2024年内需将继续增加,综合考虑到不锈钢行业周期原因,对于2024年不锈钢需求增速预测小幅上调至3%左右,实现连续两年的稳增长。2025年国内经济的加速发展,随着新兴行业的进一步发展,不锈钢尤其是高端不锈钢或将迎来新的增长点。预计2025年国内不锈钢内需增幅将达到4%6%。

外需方面,2023年海外面临经济下滑压力,但核心发达国家经济具有韧性,需求有所下滑但预计下降幅度相对较小。发展中国家不锈钢消费依旧处于增长当中,但受制于世界经济环境,增幅较小。综合来看2023年外需企稳,较2022年需求基本持稳。2024年海外经济下行压力进一步加大,受此影响不锈钢需求特别是海外发达地区依旧难有明显好转。但考虑2024年或将是不锈钢成本触底的一年,不锈钢经济性优势也将促进部分替代品消费转向不锈钢消费。预计2024年全球不锈钢消费将在2023年基础上实现增长,涨幅预计3%-3.5%。2025年海外经济触底,受此影响不锈钢需求转弱,悲观预期下预计2025年不锈钢外需将维持在2024年水平甚至有所下跌,预计消费量涨跌幅将在-1%-1.5%。

供需决定价格,但回顾不锈钢行业发展历史,结合目前不锈钢行业的主要矛盾可以发现,目前成本的影响对不锈钢供应有着极大的指导作用。本文对于供应的预测将基于成本的变化进行预估。

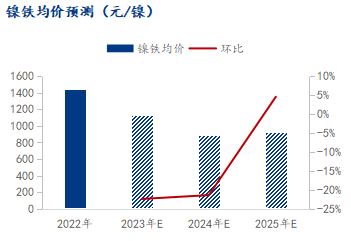

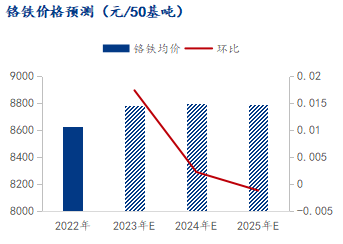

成本方面,由于目前不锈钢成本最主要影响因素仍是镍、铬原料,接下来本文将结合镍铁、铬铁供需情况,对未来三年不锈钢成本进行趋势预估。

当前镍产业价格主导仍是精炼镍,而2023年将是精炼镍转向过剩的一年,镍价下跌将是必然趋势。受此影响,镍铁资源过剩叠加印尼内贸矿价走跌将打开镍铁资源的下跌空间。预计2023年镍铁均价将在1140元/镍附近,较2022年下跌300元/镍,对应不锈钢成本年度均价将下跌至14900元/吨,环比2022年下跌9.15%。2024年镍价将继续下行并完成触底,但镍铁价格并未完全贴近成本。主要考虑到印尼经济结构问题,需要降矿价维持在相对偏高的位置运行。同时印尼资源对于国内资源的替代也将提高印尼高镍铁资源的议价能力。预计2024年镍铁均价将下跌至890元/镍,对应不锈钢成本降低至1220012600元/吨。2025年镍价将呈现上行姿态。主要原因在于新能源产业的发展,消费结构性变化将带动镍价上扬,对应镍铁价格也将呈现上涨姿态,但镍铁整体过剩不改,预计2025年镍价将达到920-950元/镍附近,不锈钢成本有所上移。铬铁未来3年或将呈现供需弱平衡状态,预计价格整体变化不大。

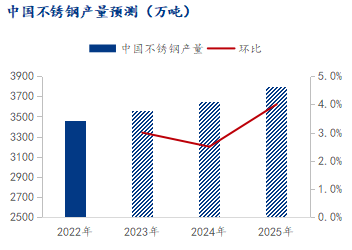

供应方面,2023年国内产量增加,核心逻辑是成本降低,利润扩大导致增产,但受制于2022年大基数,预计2023年国内产量将上涨3%左右。海外尤其欧洲地区受制于能源成本高,产量呈现缩量。日本、美国等国家产量受需求拖累,产量降低但降幅小于欧洲地区。2024年国内产量将继续增加,成本继续下行,但需求增速不及供应增速,预期增幅小幅下调至2.5%左右。海外供给也将有所提升,主要原因在于2023年的减产将导致海外去库,需求有小幅提升。受此影响,2024年国产不锈钢或在出口方面存在机遇。2025年,国内受内需影响仍将实现增产,预计增幅在4%左右。海外方面经济触底需求疲弱,但印尼方面仍存在增量预期,预计2025年全球不锈钢供应增速预期在3.3%左右。

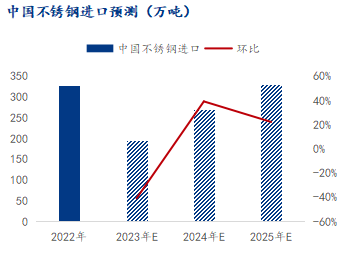

进出口方面,2023年外需企稳,海外部分减产但仍有库存需要消化,这就导致虽然目前人民币汇率走跌但出口并不会出现明显增加,加之地缘影响,预计2023年中国不锈钢出口呈现平稳。进口方面受印尼德龙减产影响,2023年中国不锈钢进口大减,预计全年进口缩减近40%至134万吨。2024年海外库存消化后呈现需求增量,而由于国内海外的成本差别,国产不锈钢竞争优势加强,预计2024年国内不锈钢出口将呈现增量,预计增幅3%-4%。出口方面考虑印尼德龙以及力勤的投产,同时自印尼进口关税或将取消,届时进口将呈现明显增量。2025年出口方面或将维持2024年水平甚至出现一定减量。而国内或将取消印尼不锈钢进口壁垒,届时国内进口将呈现明显增量,国内综合供应将继续增加。

综合来看2023年至2025年不锈钢价格将呈现先弱后强,整体下移的走势。2023年宏观、需求以及进出口维持中性预估,价格走跌的核心逻辑在于成本走弱,同时需求增量不及供应增量同样压制不锈钢价格,预计2023年国内不锈钢全年均价将下跌至15200元/吨。2024年宏观及需求偏多,但成本仍将下移,产量以及进口增量导致不锈钢整体过剩,价格继续下跌至13000-13500元/吨左右,跌幅14.45%。2025年宏观、内需及成本有利多预期,外需企稳,供应及进出口偏空的预期之下,预计不锈钢年度均价小幅上调至13500-13800元/吨。

- 上一篇:真我GT大师探索版参数配置-参数详情

- 下一篇:喷雾干燥机的操作流程