杏彩体育官网:利通科技:北交高成长低PE第一股超高毛利酸化压裂软

随着市场行情持续低迷,很多优质企业估值性价比逐渐凸显。为帮助北交所投资者挖掘这类“黄金坑”,特推出系列文章,从北交所上市公司中挑选出10%-20%的优质标的进行深入研究,帮助大家寻找北交所最值得投资的10%。本篇研究公司为利通科技,更多深度分析敬请关注“

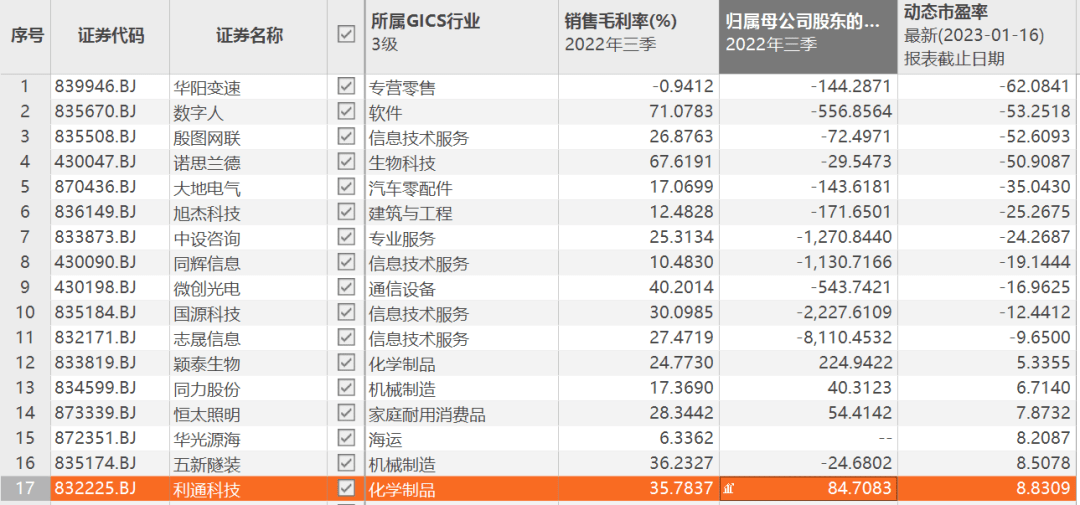

利通科技引起北研君的注意是在挖掘北交所三季度公司业绩时,当时公司位列我们所整理的8家绩优榜单公司中。详见:掘金北交所三季报,从业绩增长寻找未来潜力牛股,8家公司入选绩优榜。从增长逻辑上看,公司属于新产品高附加值的酸化压裂管打开第二增长极,因此跟踪的重点就是新产品的增长上。

1月16日晚,公司披露2022年业绩预告,全年扣非净利同比增长200.92%达到7168.88万元,从单季度看,2022年第1-第4季度,公司扣非净利分别为1083.57万元、1439.03万元、2132.43万元、2513.84万元,呈现同比环比均加速增长的状态。从毛利率上看,公司三季度毛利率已经达到35.78%,达到历史最佳水平。对比公司此前两年的单季度扣非净利变化,2022年单季度变化与之存在显著差异。

我们认为造成这种现象的原因是公司高附加值新品酸化管持续放量,带动公司毛利、净利润双增,年报预告中也再度对此进行印证。然而对于这样一家新产品逻辑已经走通,扣非净利同比环比均大涨的公司,市场却依旧按照传统橡胶软管给予不到10倍估值,从北交所整个市场看,在市盈率为正的公司中,公司以8.83倍的动态市盈率排名第6,其他排名更靠前的公司中颖泰生物、同力股份、华光源海、五新隧装都是周期股,恒太照明则是基本面差,业绩持续性差。因此,目前利通科技实质上已经是北交所全市场能够跟踪研究的优质企业中高增长低PE第一股,个人认为存在显著低估。

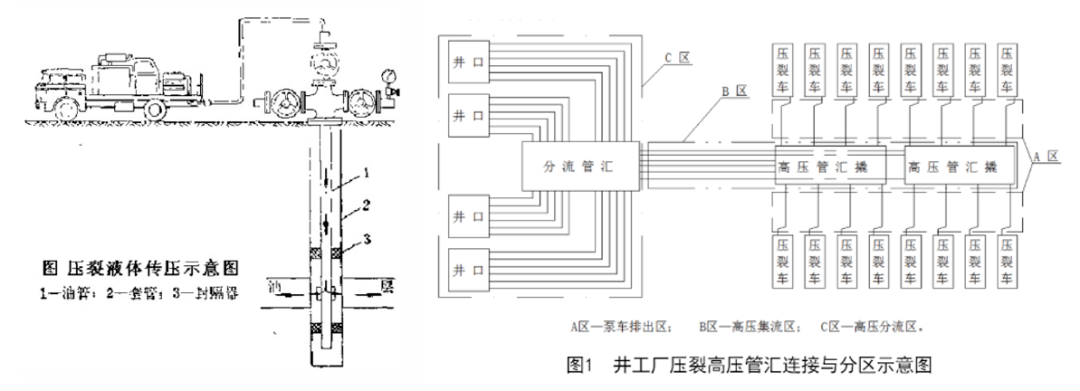

公司新产品酸化压裂软管主要用于页岩油气开采现场的压裂车与井口的连接,压裂车对水基、油基、酸基等压裂液进行增压并通过酸化压裂软管向井下输送,从通过压裂工艺提高油气的产量,该产品是配套压裂设备的一个消耗性配件,其工作压力高达15000psi-20000psi。

根据公司董事长在接受央视焦点访谈采访时称:“该产品用了5年时间,投入3000多万元方才研制成功,产品的售价比原来要高10倍。”

那么这款产品毛利率到底有多少呢?公司曾在机构调研中披露称2022年前三季度酸化压裂软管销售额为5000万元,体现在公司财务报表上,公司胶管总成及配套管件产品的毛利率从2021年的22.22%(该毛利率对应仅为传统胶管产品总成)提升至2022年中报的59.81%(混合传统产品和酸化压裂产品)。

由此我们进行拆解,考虑2022年中报公司传统产品毛利率均较2021年年报中约有4%的下降,按照保守估计,假设2022年中报中传统总成类产品毛利率较2021年下降2.2%为20%,同时假设2022年前三季度单季度销售额较为均衡,按照2/3的比例对应中报营收约为3333万元,此时计算出公司酸化产品毛利率约为83.65%。

由此可见,公司酸化产品的毛利率已经远非传统产品可比,但市场似乎对此置若罔闻,我们认为这其中目前依旧存在较大的预期差。

该类产品主要原材料和公司液压软管总成一样,为钢丝、橡胶、炭黑、接头,然而对于毛利率如此之高的产品,这些原材料波动对其影响有限。

国外市场方面,目前利通酸化软管的营收基本全部来自于美国市场,因此国外是现阶段主要营收来源。公司在国外的销售客户群体主要是当地经销商、终端油服公司(两者均为经销商),通过经销商买断式销售,借助其在当地的资源优势和市场渠道优势,快速打开市场。海外竞争者主要有主要有马牌、盖茨等传统的工业软管知名企业,在技术上,公司的酸化软管自身具有诸多优势和特点,各项产品性能指标达到世界先进水平,与海外竞争者不存在差距。在价格上,由于公司在国内具有人力成本优势、机器设备成本优势,定价较国外同类产品具有显著性价比。我们认为在没有政策性力量的影响下,公司与国内其他制造业企业产品类似,在价格优势下将逐步实现对国外同行产品的替代,而公司2021年营收规模只有3.32亿,酸化压裂产品在2022年前三季度营收更是只有5000万,对于庞大的美国页岩油气市场,短期内受到政策针对的概率较低。

美国页岩油气是全球最主要的市场之一,占全球页岩油气90%以上的市场。根据A股上市公司杰瑞股份披露称:据统计美国市场有2400万水马力压裂设备,大约1万台设备。每台压裂车在使用时需要配1根酸化压裂软管。根据我们调研,按照口径的不同,2022年公司酸化压裂软管单根销售价格约为2万-3万元人民币,酸化压裂软管属于消耗品,根据输送介质和使用强度的不同,一般而言使用寿命为6个月-1年,若平均按照每台压裂车每年耗用1.5根管计算,对应压裂车连接井口的酸化压裂软管市场规模约为3亿元-4.5亿元。

而在井下则需要另外一种更大口径的酸化软管用于汇聚,根据河南荣丰石油机械这家从事压裂车产品公开的数据显示,每口井在压裂时需要通过4~5台压裂车在井下油层作业。假设平均为4台,则在压裂作业时每4根小管对应1根大口径管,根据调研大口径价格约30万-50万每根,对应井下大口径酸化软管市场规模约为7.5亿-12.5亿元,两者合计美国市场规模约为10.5亿元-17亿元。

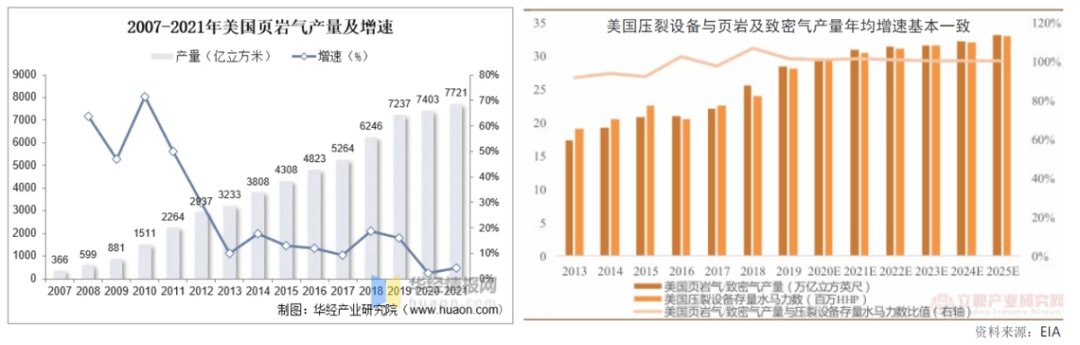

自2007年以来美国页岩气产量持续增长,取近5年数据来看,自2016年-2021年,产量从4823亿立方米增长至7721亿立方米,年均复合增速约为9.87%,而根据EIA统计的数据显示,美国压裂设备与页岩致密气产量年均增速基本保持一致。由此可见,美国页岩气产量依旧处于增长中,对应压裂设备市场和公司所处的酸化压裂软管市场也将与之扩大。

此外,复盘2007年以来美国页岩气产量可见,价格波动更多影响的是即期增产意愿的强弱,表现在不同年份的产量增速不同,但价格并未对产量造成大幅的周期性波动,因此油价波动预期对公司产品的使用量影响幅度相对较小。

国内市场方面,如果说美国市场主要是替代竞争对手的逻辑,那么我们认为国内市场将是品类替代的成长逻辑。目前公司已进入中石油、中石化、中海油的合格供应商名录,根据公司官网2022年8月4日披露的消息,利通科技LT301超耐磨酸化压裂软管成功中标中国石油集团某钻探工程有限公司项目,助力中国石油集团在非常规油气钻探开发领域实现新突破、新发展。

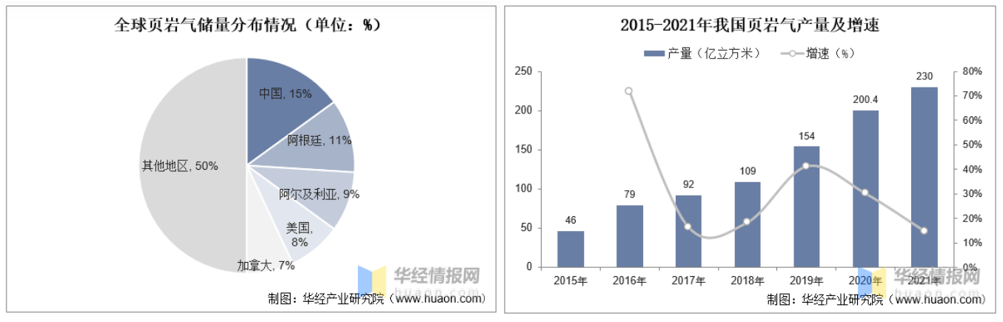

页岩气领域,我国页岩气技术可采储量为31.6万亿立方米,居全球第一位,是全球最有潜力的页岩气生产国。自2015年-2021年我国页岩气产量从46亿立方米增长至230亿立方米,年均复合增速约为31.25%。根据国家能源局发布的《中国天然气发展报告2022》数据显示,2021年我国天然气消费量为3690亿立方米,页岩气占比约为6.23%,相较于美国页岩气占天然气总量的65.58%,我国拥有庞大的储量,但产量占比依旧较低,未来仍有较大的提升空间。

根据国家能源局发布的《页岩气发展规划(2016-2020年)》,2020年要实现页岩气产量300亿立方米,2030年实现800至1000亿立方米的目标。然而从目前的状况看,2020年的目标并未完成,不过我们依旧可以拿此作为一个参考,按照规划增速去推测预计未来十年国内页岩气产量增速仍将保持10.31%-12.79%的增速。

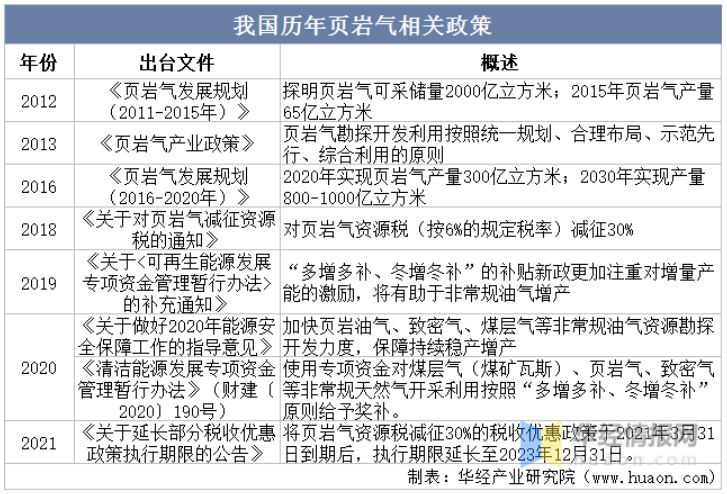

2021年,财政部、税务总局发布《关于延长部分税收优惠政策执行期限的公告》,将页岩气资源税减征30%的税收优惠政策于2021年3月31日到期后,执行期限延长至2023年12月31日。从我国历年页岩气相关政策上看,国内对于页岩气开采持续保持大力鼓励支持态度。

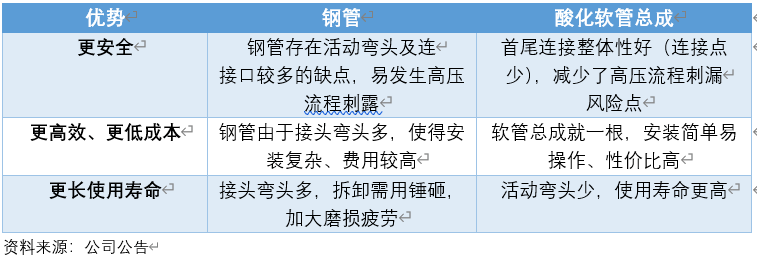

目前国内压裂作业通常使用钢管作为压裂管线,但由于自身材料的限制,钢管和金属管接头存在重量大、不灵活、搬运及拆卸麻烦等缺陷,且钢管活动弯头的使用寿命仅为约500小时,更换成本高。而且在压裂作业过程中,高压下输送大量液体介质会使管路产生震动,进而导致整个钢管管路的震动疲劳。因硬管的局限性,压裂钢管接头连接处众多,且每200小时就需要探伤检查,对压裂工程效率造成了负面影响。

公司的酸化压裂软管与钢管相比,具有更安全、更高效、更低成本、更长使用寿命的多重优势,仅从产品性能上看,对于钢管形成碾压式的优势。而且目前公司已进入中石油、中石化、中海油的合格供应商名录,部分石油钻采系列软管已参与竞标并中标,由此可见,公司在认证上已经不存在制约,未来将是在销售端与钢管进行同台竞技,逐步实现对传统钢管市场替代。

页岩油领域,截止目前,中国已探明的页岩油储量约500亿吨,位居世界第三位,仅次于加拿大和美国。但我国页岩油市场目前尚处于发展初期,2021年我国页岩油实现经济规模生产,产量达240万吨。2022年1-7月,国内页岩油产量170万吨,同比增长14%,不过这占我国石油总体消耗量比例极低。根据中石油经济技术研究院的统计数据,2021年,我国石油表观消费量约7.15亿吨,占比仅为0.34%。

不过我国高度重视页岩油的勘探与开采,2022年8月25。

- 上一篇:钢丝编织高压软管募投项目可行性研究报告

- 下一篇:喷雾干燥机的操作流程